- 开元资讯:中央储备粮济宁直属库有限公司粮食仓储项目机电设备

- 开元官网风电高空作业龙头中际联合:海风装机快速提升+产品结构升级

- 开元官网哥伦布物流:用工匠精神打造穿梭车产品

- 开元体育官网入口江苏丰瑞农业发展有限公司冷水机采购招标公告

联系人: 开元

手机: 13862166392

电话: 0512-69211699

邮箱: kaiyuan@qq.com

地址: 开元体育广东省广州市天河区88号

开元官网风电高空作业龙头中际联合:海风装机快速提升+产品结构升级

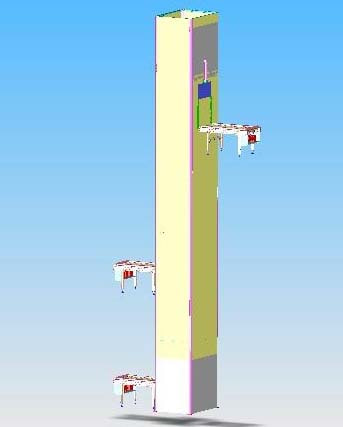

中际联合是国内领先的专用高空安全作业设备和高空安全作业服务解决方案供应商,拳头产品塔筒升降机和免爬器在风电领域市占率第一。

公司成立于2005年 7 月,起初从事高空安全作业吊篮的生产和出口,主要应用于建筑业。期间公司把握风电高空安全作业的市场机遇,并着手研发设备,成为国内第一家专业从事研发设计塔筒内附件的企业。

2008年金融危机爆发,海外建筑业对吊篮的需求受到影响,叠加我国风电产业发展驶入快车道,公司适时将业务重心转向国内风电市场。自2009年起,公司以风电行业为基础,拓展至“风电+建筑+电网塔架+仓储+石化+民用应急逃生”等领域。

截止2021年,公司获取103项国内外资质认证,供货全球知名风电企业,目前公司产品已应用于风电、电网、通信、建筑等 15 个行业,出口到 55 个国家和地区,拳头产品塔筒升降机和免爬器在风电细分市场占有率第一。

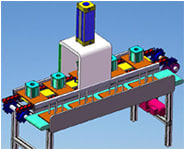

其中,专用高空安全作业设备主要包括高空安全升降设备和高空安全防护设备,是为特定环境下的高空作业、保障人员安全和提高作业效率而设计和生产的专业化设备。

高空安全升降设备主要包括塔筒升降机、免爬器、助爬器等,可以在保障高空作业人员安全的同时改善劳动条件、提升工作效率;高空安全防护设备主要包括防坠落系统、救生缓降器、爬梯、滑轨等,可以保障高空作业人员日常工作安全及在发生突发意外情况时提供安全防护。

高空安全作业服务是针对客户的高空设备进行维修、维护、海外产品安装的服务,主要包括风机高空检修维护服务,电网、通信、桥梁、火电厂锅炉、烟囱等的维修和定期维护服务。

近9年公司营业收入复合年均增长率为35.47%,归母净利润复合年均增长率为38.07%,业绩保持高速增长,且过去9年间公司营收和归母净利润增速均未低于过20%。

2022年上半年,受疫情在国内反复的影响,公司产品从出货到安装到确认收入的进程被延长,叠加大宗原材料价格上涨和市场竞争加剧,公司2022H1的营业收入和归母净利润均呈现下滑,其中营业收入为3.6亿元,同比下滑6.4%,归母净利润为0.87亿元,同比下滑29.4%。考虑到2022年风电中标量依然格外可观,中际联合下半年业绩回暖的确定性强。

2021年公司毛利率同比下滑了10.7pct,主要归因于公司在2021年进行会计准则变更,将运输成本从费用端转移到成本端,因此净利率几乎同比持平,也更客观地反映了公司的经营状态。2022年上半年,以铝材为主的大宗原材料价格上涨,导致公司利润率呈现小幅下滑。

在高空安全作业设备中,来自高空安全升降设备的营业收入占比可达70%~80%,其中占比最大的两类产品是塔筒升降机和免爬器。2018-2020年公司免爬器营业收入为1.47/2.38/2.11亿元,占公司营业收入比例为41.46%/44.a33%/31.10%;塔筒升降机营业收入为1.23/1.72/2.13亿元,占公司营业收入比例为34.70%/31.98%/31.34%。

公司的高空安全升降设备、高空安全防护设备和高空安全作业服务统归于专用高空安全作业设备。2018-2021年公司专用高空安全作业设备毛利率分别为55.4%/56.1%/58.8%/48.1%,2021年的毛利率下滑主要归因于会计准则变更和部分直接原材料价格上涨。

从细分业务来看,高空安全升降设备(塔筒升降机、免爬器等)的毛利率一般高于高空安全防护设备(防坠落系统、爬梯等),而高空安全作业服务的毛利率最低。按具体产品来看,公司毛利率最高的产品为助爬器,2020年达到了72.13%,防坠落系统、塔筒升降机次之。

按客户类型看,公司主要客户包括风机制造商、风力发电企业和塔筒厂等。其中风机制造商和风力发电企业收入占比较大,2018-2020年合计占比达到83.9%/85.5%/82.0%。2019年公司已实现对国内及海外市场的强势覆盖,覆盖了国内所有具有新增装机的风机制造商及五大电力集团,全球前15大风机制造商中,公司已覆盖13家。

2018-2020年公司新增风机市场收入占比分别为64.7%/58.0%/66.9%。具体地,新增风机市场销售产品主要是塔筒升降机与免爬器,客户群体主要是风机制造商。其中塔筒升降机收入占比较大,这与新增市场风机逐渐大型化的趋势一致:一方面,随着塔筒高度的增加,对作业人员的安全保障要求提升;另一方面,风机维护需要团队作业且要携带工具,与免爬器一次只能上下单人相比,塔筒升降机大大缩短了运送所需的时间,提高了作业效率,减少了因停机造成的经济损失。

存量风机市场销售产品主要是免爬器,客户群体主要是风力发电企业,这与无需改变风机塔筒内部结构的存量市场需求一致。

(1)我国电力市场集中度较高,存量市场的主要客户即大型风力发电企业处于市场优势地位,议价能力较强;

(3)对于新增装机,升降设备在风机成本中占比较小,同时又因事关人身安全问题,风机制造商价格敏感度相对较低。

公司股权结构清晰稳定。公司控股股东为刘志欣先生,实际控制人为刘志欣先生、于海燕女士。截至最新报告期,刘志欣先生直接持有公司股份24.31%,通过世创发展间接持有公司股份5.69%,合计持有公司30%的股份。于海燕女士为刘志欣先生的配偶,未直接或间接持有公司股份。

公司高级管理层多为核心技术人员。核心技术人员包括刘志欣、王喜军、刘亚锋、张金波。其中刘志欣任公司董事长、总经理,为公司实际控制人;王喜军任董事、副总经理;刘亚锋任董事会秘书;张金波任监事会主席及职工代表监事。核心管理层均有优秀人才奖项、深厚的行业经验积淀及多项专利技术傍身,对行业趋势把控更为敏锐,奠定公司实现长期良性发展基础。

根据彭博新能源财经数据,2021年全球风电新增装机容量为93.6GW,相较于2020年下降1.8%。截至2021年底,全球风电的累计装机量达到837GW开元官网,累计同比增长12.4%。

根据《2021年中国风电吊装容量统计简报》,2021年中国风电新增装机15911台,新增装机容量55.92GW,同比增长2.7%。尽管全球新增装机下滑,且国内新增装机增速放缓,但总体而言新增装机量依然处于历史高位。

从结构来看,2021年全球海上风电装机量达到21.1GW,同比增长2倍,创下历史最大增幅,风电正式迎来海风时代。

2019年5月国家发改委下发《关于完善风电上网电价政策的通知》,该通知明确了中央对风电项目的补贴将于2020年底正式结束。尽管中央补贴退出对风电并网的电价产生较大政策性影响,但地方政府仍接过中央的接力棒,未完全断绝风电项目电价补贴。

一般而言,风电项目的终端开发主体为以国家电投、国家能源集团、三峡新能源等为代表的央企,这些投资主体在做项目的投资收益测算时,往往需要考虑到诸多因素,其中对项目的内部收益率影响最大的几个部分为发电小时数、并网电价水平、工程造价和财务费用。

2019年5月发改委文件要求风电上网电价对齐煤电单价,实现这一历史性跨越的前提是风电项目已经可以保证在无补贴状态下实现稳定收益,而这离不开近几年以来弃风率和机组投资成本的下降。

首先,受益于风电装机向南方消纳空间大的区域转移+外送通道的启用+特高压的发展,弃风率已经有了明显的下降,从2016年上半年超出20%的高弃风率下落到2019年的4%;与此同时,风电利用率也持续提升,2021年全国风电的年均利用小时数为2246小时,同比增长7.1%,而全国风电平均利用率也达到了96.9%,同比提升0.4pct。

其次考虑风电项目投资造价的下降,这一因素不仅一次性降低前期的投资门槛(设备投资费用占风场总投资的70%,而风机和塔筒又占了设备投资的90%),也摊薄了后期风电运维过程中的固定资产折旧费用(一般占运维成本的20%)。

3)风电机组走向大型化,而这一方面提高了风电机组的扫风面积进而提高效率,另一方面风机大型化可以摊薄单位零部件的采购成本,根据海力风电招股书,海上风电度电成本从2018年的0.64元/kwh下降至未来的0.37元/kwh,这其中将有17%来自于风电大型化的降本效果,另有8%来自于叶片大型化的增效效果。

根据公开招投标的数据统计,2022年6月不含塔筒的风机中标价格已经下降至1807元/kw,相比21年年初的3090元/kw已经有了大幅下降。

我们统计了从2021年1月到2022年7月的所有风电中标项目并进行汇总,发现从22年4月开始项目中标量开始持续攀升,22年4月~6月的三个月间,合计中标项目数量达到124个,项目合计中标容量达到27.7GW。

根据中国风电新闻网,2022年1~6月我国风电项目累计中标44.6GW,而去年同期仅中标23.1GW,同比增长了93%。

根据国家能源局数据,1-5月风电装机容量为10.8GW,同比增长39%。项目中标量领先实际装机量,表明下半年将迎来密集开工,风电配套设备企业有望受益。

其中,风机大型化是持续了多年的进程。根据《中国风电装机统计》,2021年,中国新增装机的风电机组平均单机容量为3514KW,同比增长31.7%,其中陆上机组的平均单机容量达到3114KW,同比增长20.7%,海风机组的平均单机容量达到5563KW,同比增长13.9%。

而与之对应的,2011年陆风机组和海风机组的平均装机容量仅为1.5和2.7MW。从不同功率的风机占比分布来看,2017年2.0MW级别的风机占比达到59%,2.1~2.9MW级别的风机占比达到26%;到了2021年,2.0~2.9MW级别的风机占比为26.6%,3.0~3.9MW级别的风机占比迅速提高到54.1%。

机组大型化的根本目的在于降本,实现的方式为提高轮毂高度和转子直径。首先,我们考虑风机的能量公式,即

,风机的发电量与叶片的直径的平方、轮毂处的风速的三次方成正比,这意味着提高叶片的直径和轮毂处的风速能够更明显地增加发电产能;另一方面,通过搭配长叶片提高单个机组的容量,也可以减少风场内同等装机规模下的风机总数,降低现场安装的成本。

然而根据彭博新能源财经的报告,全球海上风机的平均容量、轮毂高度和转子直径尽管在过去多年中均有提升,但装机容量和转子直径的提升更为明显,反而轮毂高度提升不显著。对此我们认为这主要与轮毂高度和对应风速呈现不稳定风切变有关。

根据《关于风切变指数对轮毂高度影响的探讨》的研究,在平原、海洋等风切变大的地区,提高轮毂高度可以显著提高轮毂处风速,增强风叶吸收能量;而在沿海地区和内陆山地地区,风速随高度的变化不明显,因此提高轮毂高度反而增加了塔筒的制造成本,边际收益较低。因此在过去,提高风叶叶片的直径对风机功率的影响更直接。

然而,单纯增加叶片直径而忽略轮毂高度的提高,也会导致风电机组承重不均,因为轮毂高度过低也就意味着塔筒过矮,难以搭载大功率机组或承受风叶转动的载荷。

此外,伴随海上风电的快速装机,高塔筒高轮毂得以更好适应近海区域高风速切变的环境。因此我们预计后续轮毂高度的提高将成为风机大型化过程中的重要一环,而这也将直接利好风电高空作业平台的设备厂商。

之所以要发展海上风电,主要归因于海上风电的潜在开发空间大 + 可以做大装机容量降低LCOE + 海上风电出力更加平稳。然而,考虑到海上风电机组需要比陆风机组承担更加复杂的环境条件,以及盐水长期浸泡对设备的侵蚀,海上风电机组的质量设计标准更高。

且在施工过程中,不同于陆上风电机组采用大型车辆运输叶片、塔筒并在到达后就地安装和吊装,海上风电受制于码头资源和运输能力有限,运输成本较高,且当前海风机组一般采用分段吊装,吊装次数较多且吊装周期长。因此海上风电无论是初期投资成本还是后期运维成本均较高。

考虑到当前煤电的平均度电成本大约在0.232元/kwh~0.449元/kwh,当前水电、陆风和太阳能的度电成本均处于煤电上下限的范畴内,而海风度电成本则依然明显高于上述发电形式。

根据海力风电的招股书,海上风电的度电成本有望从2018年的0.65元/kwh下落至0.366元/kwh,而这一过程中,由风机大型化和电缆优化所带来的降本幅度将达到17%和4%,而由于叶片大型化和增发消纳所带来的增效幅度将达到8%和30%。

前面提到风电行业发展的重要趋势,包括风机轮毂大型化和海上风电加速装机,这两个趋势对应到塔筒内部的升降设施,均更加有利于龙头。

首先考虑轮毂大型化, 根据彭博新能源财经数据开元官网,2021年风电机组平均轮毂高度低于100米,预计2025年将达到140米左右的水平。对中际联合而言,轮毂高度提升意味着将提供更高的爬梯,以及上升速度更快的升降机或免爬器。

根据《海上风电场维护管理技术研究现状与展望》,海上风电机组的运维成本占生命周期的总成本比重为25%,而陆上风电机组的这一比例仅为10%;另一方面,海上风电机组的年均利用率为80%左右,而陆上风电的年均利用率在95%~100%,这也意味着海上风电需要比陆上风电承担更多的故障风险和对应的运维成本。

而考虑到风电机组发生故障,使用高空作业设备上升至塔筒顶部对机组进行维修更加安全高效,且海上风电存在抢修窗口,因此高空作业设备必须做到及时响应以及安全可靠。另一方面,为应对海风塔筒内的潮湿易腐蚀的环境,升降设备的材料也需要做出改进。因此海上风电机组对高空作业设备的需求质量更高,平均单价比陆风设备高50%左右开元官网。

考虑到未来大型化趋势越来越明显,高空作业设备的销量增长可能没有装机量增长快,但大型化的背后是轮毂高度提升,作业高度增加,单套高空作业设备的价值量可能也会提高;另一方面,“十四五”末我国运行达到15年的风电容量已经达到4000万千瓦,存在大量的技改增效和扩容需求,根据北极星风力发电网数据,2021年到期退役风电机组台数为60台,对应容量为41.7MW,而风电机组的退役进程将在2024年后加速,2030年到期退役风电机组将达到12904台,对应18929MW的装机容量。

考虑到退役的中小机组往往采取以小代大的方式进行技改、扩容或退出,则这一需求有望在24年后爆发,也将带动风电高空作业平台的需求。

根据招股书测算,2019年中际联合在新增风电装机项目的市场占有率达到50%,而2017~2019年公司产品在风机市场的覆盖率仅为30%,这意味着中际联合依然在持续提升市场份额;

公司高空作业类的产品主要包括塔筒升降机、免爬器、助爬器,其中在新增风电项目中,采购价值量更高的塔筒升降机和免爬器的比例已经超过90%;且近几年以来,公司出口份额向美国市场集中,18/19/20年美国市场销售收入占海外收入的比重分别为0.2%/5.1%/75.8%。

美国市场受限于自身的法律限定门槛,对风电项目内的升降机采取类似民用电梯的标准,因此当前依然以免爬器和助爬器为主,但后续若门槛放开,塔筒升降机有望迎来改装潮;

中际联合在产品交付后会提供二到五年的质保期,质保期后的年检、维护方面的费用将由主机厂或能源公司承担。当前中际联合的发出商品大多集中在近两年,出保产品比例较小,而后续伴随机组平均年龄结构老化,运维费用上升,有望为中际联合提供稳定增长的保修收入。

根据《中国风电后市场发展报告2020-2021》,风电后市场容量将从2020年的294亿元增长至2023年预计519亿元的规模,考虑到运行及维护服务占到运维市场的32%,则2023年风电机组运行及维护对应的市场需求将达到166亿元。

考虑到陆风和海风后续的演化趋势略有不同,对陆风而言,当前地面优质的风力资源区域已经有了很大的占用,后续陆风的趋势是下乡和本身大型化过程中增加轮毂高度,从而在风切变较大的区域获得更高的风速。

相比陆风,海风仍有较多可利用的资源开发点,且海上平均风速高于陆地20%左右+海上风切变没有陆地大,因此增加轮毂高度以提高平均受风速度的做法有阻力。

根据《Expert elicitation survey predicts 37% to 49% declines in wind energy costs by 2050》,陆风机组和海风机组的叶轮直径预计分别在2030年达到174和250m,而轮毂高度则分别为130和151m,陆风机组无论是叶轮直径还是轮毂高度,相比19年均提高了45%左右,海风机组的轮毂高度虽提高45%,但叶轮直径提高了67%,表明在海风领域,扩大扫风面积更加重要。综上所述,我们对陆风、海风所需求的高空安全机械的市场空间做分开估计。

我们参考了CWEC的2022全球风能报告里的预测,预计2025年国内陆上风电新增装机量达到50GW。此外,我们预计了2025年陆上单个风机的容量达到3.5MW。另一方面,我们也预计了2025年陆上风电机组的平均轮毂高度达到115m。

后续对各类高空安全作业设备的需求量预测均基于对此类设备需求、风机吊装数量和风机塔筒高度(近似于轮毂高度)线性相关的认识上。

最终,我们得出2025年塔筒升降机在新增陆上风电项目中的需求量为5.1亿元,免爬器为1.4亿元,助爬器基本被替代,爬梯为1.1亿元,导轨为0.8亿元,救生缓降器、链式提升机、防坠落系统等产品需求为5.6亿元,合计14亿元。

我们预计2025年海风新增装机容量达到19GWh,单风机兆瓦数达到7.5,平均轮毂高度达到150m,对应的塔筒升降机的需求为1.96亿元,免爬器已基本被升降机替代,爬梯需求为0.25亿元,导轨需求为0.19亿元,救生缓降器、链式提升机、防坠落系统、速差器、海上平台吊机等产品需求为2.7亿元。

经过上述累加,2025年国内新增风电项目对核心的高空安全作业机械的需求达到19.1亿元,相比2021年增长60%。假设2025年因老旧风电重置或改造对高空作业产品的需求占比达到了50%,则2025年风电拉动的高空作业产品总需求将达到接近40亿元。

除了因新增风电项目而产生的高空安全作业设备需求外,国内现有风电项目也存在较大的技改空间,进而产生高空安全作业设备需求。

常规的技改包括对风机内部进行技术升级,重大技改主要指通过“以大换小”的方式拆除或改造现有机组。

截至2022年4月底,我国风电装机约3.4亿千瓦,在役机组数量超过15.5万台,而在整个“十四五”期间,运行时长超过15年的老旧风电场规模将达到3000万千瓦时,几乎占现役机组装机总容量的十分之一,2022年运行超过10年的老旧风电机组总装机容量达到6397.5万千瓦,约占现役机组装机总容量的五分之一。

考虑到国内正在积蓄越来越庞大的风电重大技改需求,2021年12月,国家能源局综合司发布了《风电场改造升级和退役管理办法》(征求意见稿),国家鼓励并网运行超过15年的风电场开展改造升级和退役。

2022年以来,根据北极星风力发电网数据,截至7月15日,已经统计有11个老旧风机“以大代小”的技改项目中标信息,其中包括了2项增容改造。11个项目累计将产生957MW的装机需求。

接下来,我们对2021~2030年国内老旧风电机组的“以大代小”技改项目的装机需求做了测算。

我们假设达到20年寿命的机组以100%的比例退役并重置;15~20年寿命的机组以74%的比例继续运行,10%的比例退役重置,10%的比例等量扩容,6%的比例增量扩容(3:1增容);10~15年寿命的机组以94%的比例继续运行,4%的比例等量扩容,2%的比例增量扩容(2:1增容)。

经过以上的假设,我们结合历年国内风电机组的新增装机量,预测了2021~2030年的各寿命年龄分段的机组的更换装机需求。

其中10~15年对应的主要为“以大代小”的更换需求,15~20年对应的约有40%来自自然退役的机组重置需求,约有60%来自“以大代小”的更换需求,而20年分段的则全部为机组退役的重置需求。

叠加后我们可得,2021年退役重置+“以大代小”的风电装机需求为1.4GW,2025年达到5.3GW,而2030年将达到22.3GW。若结合我们上文对未来几年的新增装机预测,我们预计到2035年,退役重置+“以大代小”的风电装机需求将达到36.2GW。

此外,我们结合预计的新增装机需求,算出来由于退役重置和“以大代小”的装机需求占总需求的比例从2021年的2.8%提高到2025年的7.1%。

对中际联合而言,这一比例的提升同样意味着未来存量项目对业绩的贡献有望持续放大。假设每GW风电装机投资中有1500万用于采购高空安全作业机械,则2021年的风电机组重置和替换带来的高空安全作业设备需求额约为2100万元,2025年该项需求额预计达到7950万元。

中际联合是国内风电高空安全升降设备的龙头,而公司背后的核心竞争力便来自于公司积极拓展的业务资质和常年的高研发。

高空安全升降设备的核心要素在于安全性、高效率和低成本,如何在这三个维度同时满足客户的需求,才是升降设备公司需要尽力突破的地方。

首先是安全性,根据全球海上风电健康与安全组织G+发布的《2018 incidentdata report》,2018年全球海上风电工作过程中,有288起机组内部事故(需要搭载升降设备进行检修)、79起吊装事故、99起进出场事故和155起海上作业事故,这其中危险事故达到282起,险肇事故达到164起、急救情况达到226起、医疗工伤达到45起。考虑到海风工作环境更恶劣且施工高度更高,因此安全性保障需求更强烈,这也对高空安全升降设备提出了更高的需求。

中际联合的产品序列中包括高空安全防护设备(防坠落系统、救生缓降器、爬梯、滑轨),此外公司还提供高空安全作业服务,主要包括对风机高空检修维护服务。

根据中际联合招股说明书,上市前公司具有的核心技术共计27项,其中根据我们的分类,用于安全防护的核心技术多达13项,用于提升效率的核心技术达到6项,用于优化体验的核心技术为5项。

从效率来看,以主流的钢丝绳、爬梯导向型塔筒升降机为例,其产品标准一般设定为18m/s(50HZ)或21m/s(60HZ),这一速率已经相较2017年的早期产品有了明显提升(当时由中际联合发布的升降机设计文件注明的运行速度仅为9m/min)。

从成本端来看,中际联合的塔筒升降机的单价是约为4万元/台,适用于2~3人的平均载重和18m/min的配速,相比之下,民用电梯在最低配速60m/min和标准配载10人的条件下,供应价格最低也为接近10万元/台。

导致二者供应价格的区别也不仅仅在于配速、载重上,也归因于在材料(铝型材比之不锈钢)、驱动方式(主动爬升式提升机比之卷扬机,前者无需专用井道和机房)、内部设计(电梯可能还需要兼顾美观考量)等层面的差异。

综上所述,驱动安装方式简单快捷 + 材料利用节省 + 空间占用较小 + 升降速度持续提升 + 采购成本低的塔筒升降机,是应用于升降工程环境的最优选。

为了在效率、成本和安全性的三重维度达到更综合的领域覆盖,需要较强的技术和专利储备,以及能够及时响应客户定制化需求的维护与运营团队。

公司的专利数量从2014年的73项上升至2020年的394项,2021年上市后专利数达到496项,海内外的认证资质从2020年的65项上升至2021年的103项,软件著作权从2020年的9项上升至2021年的14项。整体的研发费用率在2021年达到3.8%,同比2020年提升0.4pct.

依靠过硬的技术储备,中际联合逐渐具备了满足各类客户需求的高空作业产品解决方案,而公司通过获得大量资质认证,强化了在该领域的龙头优势。

根据公司招股书,资质认证往往是客户判断相关产品质量的直接参考因素,且部分客户在采购高空作业设备时对产品资质提出了明确要求。根据我们在电力招标网查询到的塔筒升降机招标公告,如许继风电科技塔筒升降机年度集中采购的招标就明确要求了应答人产品需取得CE或TUV,且过去一年的塔筒升降机供货金额不低于1000万元(考虑平均4万元/套,约需供应250套)。

中际联合上市前就已取得欧盟CE认证、RoHS认证、REACH认证、北美UL认证和ETL认证、加拿大CSA、俄罗斯海关联盟认证等。因此丰厚的认证资质储备 + 庞大的销量基数,有助于公司在招标中领先竞争对手。

另一方面,客户黏性也因中际联合逐步成长为龙头而明显增强。金风科技、远景能源此类头部主机厂自2018年以来便一直是公司的前五大客户,表明下游主机厂对中际联合产品的认可度和依赖度也在逐步增强。

中际联合未来业务的横向拓展主要围绕海外出口展开,纵向拓展主要围绕电网、通信等非风电行业的需求展开。

横向拓展来看,公司2020、2021年海外销售收入分别达到0.79和1.49亿元,同比增长52%和89%,领先这两年国内市场销售增长率(分别为24%和21%)。其中,美国和印度市场为中际联合的主要出口市场,而美国一直是仅次于中国的第二大风电装机国。

拉长时间维度来看,美国总的风电装机容量的增速一直居于领先,2010年到2020年间增长了2倍。2021年3月,美国政府提出了将在2030年部署30GW海上风电以及到2050年部署110GW的海上风电目标,而IEA也上调了预期,预计到2026年美国陆上风电装机量将新增48GW,海上风电装机容量将新增8GW;2021年6月,美国国税局决定将2016、2017年开工项目的并网期限再往后延一年,这减轻了开发商的压力;这意味着2022年美国风电新增装机量有望获得刺激性增长。

2020年因美国市场的快速拓展,公司主要的海外销售产品也从塔筒升降机转变为免爬器,而后者毛利率更高,带动公司海外业务毛利率快速提升,从2018年的58.4%提高到2021年的76%。

2021年因海外运费飙升且运费计入主营成本,海外毛利率下滑至56.5%,但仍然高于内销的45.5%的毛利率。海外销售的毛利润占比也第一次超过20%。

考虑到2021年中国出口美国的海运费达到历史性高点,预计今明年后续海运费仍有进一步下滑的可能;且公司部分产品被美国列入2019年8月15日的3000亿美元加征关税的商品清单,随着今年3月23日美国贸易代表办公室宣布重新豁免对352项从中国进口商品的关税,以及今年5月23日拜登在东京对外宣称将取消之前政府对中国施加的诸多关税壁垒,未来公司部分产品关税豁免的预期也更加明朗。

2021年风电安全作业产品的销售额同比增长29.2%,而其他行业内的相关产品销售额同比增长353.9%。尽管基数较小,但拓展性强,例如用在能源系统检测领域的专用升降机、脱硫塔内升降机和风电塔筒升降机的技术亲和度很高,平移成本较小。

中际联合的主要业务为专用高空作业设备、高空安全作业服务和其他业务。专用高空作业设备又包括高空安全升降设备和高空安全防护设备。

2021年年报公司不再对升降设备和防护设备的子产品做进一步收入拆分。因此我们对业绩的预测基于公司当前的业务结构:

1)专用高空作业设备是公司业务的主体,2021年占总营收的97%。这一业务包括高空安全升降设备(21年占营收72%)和高空安全防护设备(21年占营收24%)。

考虑到2021年上半年风电中标量超市场预期,而下游塔筒制造商和风机制造商均因疫情原因开工迟滞,由此预计中际联合将在年中和下半年收获大量订单。

根据公司招股书,塔筒升降机、免爬器的收入确认时间都很长,分别为平均201天和150天,因此我们预计高空安全升降设备将在明年迎来密集的收入确认;而高空安全防护设备单位价值量较低,且交货便捷,平均收入确认周期仅为不到1个月左右,因此快速增长期先于升降设备。

综上所述,我们预计高空安全升降设备在22/23/24年的收入增长率为15%/30%/25%,而高空安全防护设备在22/23/24年的收入增长率为25%/25%/20%。

2)高空安全作业服务和其他业务的收入占比较小,然而我们预计伴随风电后运维市场的不断扩大,以及过保设备的后期维修服务占比提升,高空作业安全服务有望保持高增长。

我们预计该业务在22/23/24年的收入增长率为60%/50%/45%,预计其他业务在22/23/24年的收入增长率均为20%。

2021年中际联合毛利率受原材料价格上涨影响出现一定下滑。考虑到公司主要的原材料是铝材和钢材,尤其是铝材价格在今年3月底达到高点后便持续下滑。

考虑到今年原材料的平均价格可能与去年持平,而明后年有望回归过去10年的平均水准,因此我们预计高空安全升降设备在22/23/24年的毛利率为52%/55%/55%,预计高空安全防护设备在22/23/24年的毛利率为35%/40%/40%,预计高空安全作业服务的毛利率后续维持在25%水平,预计其他业务毛利率维持在40%。

最后,综合上述收入和成本情况,我们预计未来三年公司营业收入增长率为18.7%/29.4%/24.6%,未来三年归母净利润分别为2.53亿元/3.71亿元/4.51亿元,同比增长率为9%/47%/22%。我们认为中际联合是小而美的公司,且所处行业与风电发展共振。

极高的市占率水平+推广适应风电发展趋势的优势产品+海外和多元业务进击,保证公司能够持续保持中高速增长。

恒润股份是国内风电塔筒法兰的龙头,且公司已同步布局风电轴承业务,打开新的成长空间;新强联是国内风电大型回转支撑龙头,主轴轴承市占率持续提高,同步布局国产化率更低的齿轮箱轴承;日月股份是我国国内风电铸件龙头,精加工产能持续优化以匹配铸造产能,大兆瓦铸件产能积极扩张。

我们对三者的盈利预测采用wind一致预测,他们23年平均的PE为23.5倍,而中际联合23年PE仅为15.1倍,给予中际联合23年合理市盈率为20~22倍,则当前仍有32.5%~45.7%的提升空间。

精选报告来自【远瞻智库】或点击:远瞻智库-为三亿人打造的有用知识平台报告下载战略报告管理报告行业报告精选报告论文参考资料远瞻智库开元官网风电高空作业龙头中际联合:海风装机快速提升+产品结构升级