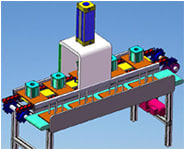

- 开元体育官网入口精品]螺旋输送机设计技术参数手册

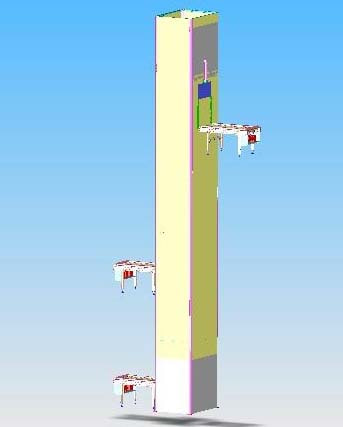

- 开元导轨货梯升降平台装卸货升降货梯起重设备提升机固定式升降机

- 开元体育领域的资讯和技术解决方案的提供者 - OFweek机器人网

- 开元官网微型机器人能清理微塑料和细菌

联系人: 开元

手机: 13862166392

电话: 0512-69211699

邮箱: kaiyuan@qq.com

地址: 开元体育广东省广州市天河区88号

开元10年前美国房价泡沫破灭 她扣动了板机

2007年12月23日,美国马萨诸塞州汤顿市,53岁的卡伦妮早早地完成了精致的妆容,在镜子旁,望着窗外皎洁的月光,从容地拿起了丈夫的枪。

本想着再有一天就是平安夜,可以和丈夫、孩子坐在餐桌旁过节,还能为孩子庆祝大学毕业。但明天按揭公司就要派人来强行收回房子了,那将是无比灾难的一天,因为那将意味着,全家人将无处可去,流落街头。

一封是给公司的,信上写着“万恶的金融泡沫,当你们到场收回我的房子时,我已经死了!”另一封是给丈夫和孩子的,信上叮嘱:“当我远去尘世,你们一定要去索取保险赔偿,用这笔钱去还债,因为我实在想不到更好的方式去面对这一切。”

自2007年夏天美国次贷危机集中爆发后,美国就有成千上万低收入家庭失去被指“超前消费的大房子”。据美国房产数据公司RealtyTrac的统计,2007年,美国就有超过266万套房屋因断供而被银行收回,并进入拍卖程序。而且这个数字每个季度都在放大。

乌云笼罩着美国,从华尔街蔓延开来,越来越多的人选择逃离苦难,盛世泡沫下的虚无,人类贪婪的恶果蹂躏着每一个神经。对大部分人来说简直就是末日降临。

当时美国的金融行业很惨淡,只不过是卖卖保险、帮人买买股票,在这个行业混一辈子也不一定能出人头地。

这时候,一个叫刘易斯拉涅利的银行家出现了,他提出了将房贷证券化,就是将房贷打包成债券,可以放在金融市场上自由买卖。

对于银行来说,如果只收取房贷的原始利息,赚头太小了,债券就不一样了,只要有人愿意买下这些打包的债券,提前支付给银行钱,那银行就赚大发了。

而房贷证券,从来不缺市场,因为它们本质是房贷,当时看来,个人住房的利率相对稳定,而且那会人还比较朴实,谁会拖着不还啊?哪个购房者不需要还房贷呢?

所以,这种证券的收益率、安全性都比较高,也逐渐被美国各州作为官方大量购买的证券产品,金融机构趋之若鹜。

那么这样看来,这个简单的点子促进了金融业的繁荣开元,也满足了不同阶层的投资需求,是好事儿,那为什么后来会演变成金融风暴的导火索呢?

过去几十年中发达国家的贫富差距一直在持续扩大,原因在于资本和劳动是两大生产要素,而资本的回报率总是高于经济增长率,这就使得拥有资本的人越来越富,而只靠简单劳动的人越来越穷。

数据统计,1976年,收入排在美国前1%的家庭拥有了美国国民总收入的8.9%,而2007年这一比率升至23.5%,中产阶级的工资水平停滞不前,失业的可能性逐步上升。

这归根于两个因素,一个是科技进步,另外一个是美国的全球化扩张。科技进步,电脑和智能替代了基础劳动力,造成越来越多的工人下岗;全球化扩张,中国、印度等其他国家的廉价劳动力抢走了美国低端制造业的岗位。

富人越富,穷人越穷,贫富差距一旦拉大到断裂,底层没有向上奋斗的动力开元,整个社会将会陷入一滩死水。于是美国政府提出了低收入阶层保障计划,改革口号响彻云霄:

从1997年到2003年,房利美以及房地美以及联邦住宅管理局购买的次级从850亿美元飙升至4460亿美元,到2008年6月这些政府扶持的次级总额达到2.7万亿美元,约占此类的59%。

与此同时,2000年时,美国硅谷互联网泡沫破灭,美联储进入降息通道。人们发现,硅谷企业股票暴跌,但房地产却持续在升温,银行家和投资客们经历了主权债务危机、传统行业股灾、新兴产业股灾,下一步该对哪个经济领域下手呢?

无论哪个行业都有行话、专业术语,而跟华尔街相比,可谓是小巫见大巫了,因为他们不仅制造“火箭”,还缝制“皇帝的新装”——得瑟年华

华尔街,号称集结了世界上最聪明的人类,自然不会放过这个发财的好机会,身着板正西服的金融精英们像饿狼一样扑向了这块蛋糕。

在这块蛋糕分成中,华尔街的银行家获利的方式就是通过房贷证券赚取大量的手续费,但房屋和优质人的数量都是有限的,这无疑形成了狼多肉少的局面。

华尔街的精英们开始将房贷证券扩大范围,将一些劣质人的(次级贷),也包装成房贷证券,然后再给它们评级(A,B,C,D)。3A肯定是国家背书的好证券,然后有了公司背书、私企背书的2A级、1A、B级证券,当然等级越低证券风险越大。最后继续赚取这些证券的手续费,这样银行家们就可以源源不断的赚钱了。

他们又创造了一种玩法,叫做MBS,简单的意思是把人们手中的房贷绑定在一起,这样单个房贷的风险被降低了,而且后MBS的收益得到了保证。

举个例子,比如:你出钱()给1个人买房,万一那人是个骗子,你的及利息就收不回来了,你的损失就是100%。但是如果你出钱买了MBS,MBS里了100个,那其中一个人是骗子,但是剩余99个人都是按揭还款的良民,那你的损失只有1%,同时,你买的MBS的利息理论上也只少了1%,利息几本没变化。

这样单个MBS的风险就被摊薄了,那这个“新证券”的收益率也能得到保证。因为在大家眼里,所有被的1B级别的MBS同时都出现违约是个小概率事件,从概率上看,顶多也就其中3-4%出问题(是的,华尔街金融家想问题就这么简单)。

这种“新证券”就是CDO——担保债务凭证。而这些CDO的评级也不再是1B了,正如上面所说,因为银行家们认为起来的证券是更加安全的,因此垃圾房贷债券评级“噌”的就变成A级了,甚至变成2A、3A级。

钱就像从天上下的雨,银行家的夜场从乡村俱乐部晋升到了舞,当初那个简单的点子在聪明人的创新和努力下开始野蛮生长。

银行家们为了利润,创造了越来越多的房贷证券衍生品,评级机构为了不被淘汰,开始放松评级审核,卖房的中介则是想尽办法忽悠人们买房,甚至想办法给无业无收入的人房贷……

那时候很多美国人都有5、6套住房,只要房价还在上涨,他们就可以从银行贷出更多的钱买房,疯狂的时候甚至可以狗的名字。

可是当时美国银行大多采用的都是浮动利率,存利率会随基准利率波动而上浮下降,可见的未来,利率是一定会上涨的。

那么这些的人都糊涂吗?合同明明白白写着将来会调高利率,而且是高到还不起的利率,为什么还要?

有一部分人确实糊涂,俗称认知不够的韭菜,但更多的是投机者,他们觉得房子在2007年利率调高前开元,会不断涨价,并且可以在利率调高前,把房子以更高价格卖出去,这样后面的就由接盘侠来还了,只要自己不是最后一棒,就能空手套白狼。

这就像一个赌局,如果一个女人一直赢,大家都赌她赢,于是循环往复,赌局越来越大,1000万的赌局变成几十个亿的赌局,但是本质呢?

号称世界上最独立的央行美联储发现了低利率和超发货币让整个经济变得极度膨胀,失业人群越来越多。于是在2007年第二季度,吹响了加息号角。

在持续加息的同时,房贷利率水涨船高,许多低收入阶层只能放弃偿还房贷,流落街头,同时也导致次级大量违约,房价崩盘,从而传导至次级房贷证券市场。

虽然华尔街各大银行、美联储、甚至美国政府都不相信、不希望,甚至用各种手段阻止房贷证券市场下跌。但是市场终究是市场,不以人的意志为转移。房贷违约数据不断刷新记录,建立在次贷证券上的金融帝国瞬间崩盘,贝尔斯登、雷曼等百年老店相继破产,无数银行损失惨重。

当年那些站在华尔街大厦,自称是世界上最聪明的商业精英们怎么也没想到自己创造的金融帝国如此不堪一击,在市场面前,自己又是何等的渺小。开元10年前美国房价泡沫破灭 她扣动了板机